El rigor con que el grupo EPM ha logrado adquirir créditos para sus proyectos y conseguir óptimos resultados no es fruto de prácticas recientes, está en su ADN corporativo.

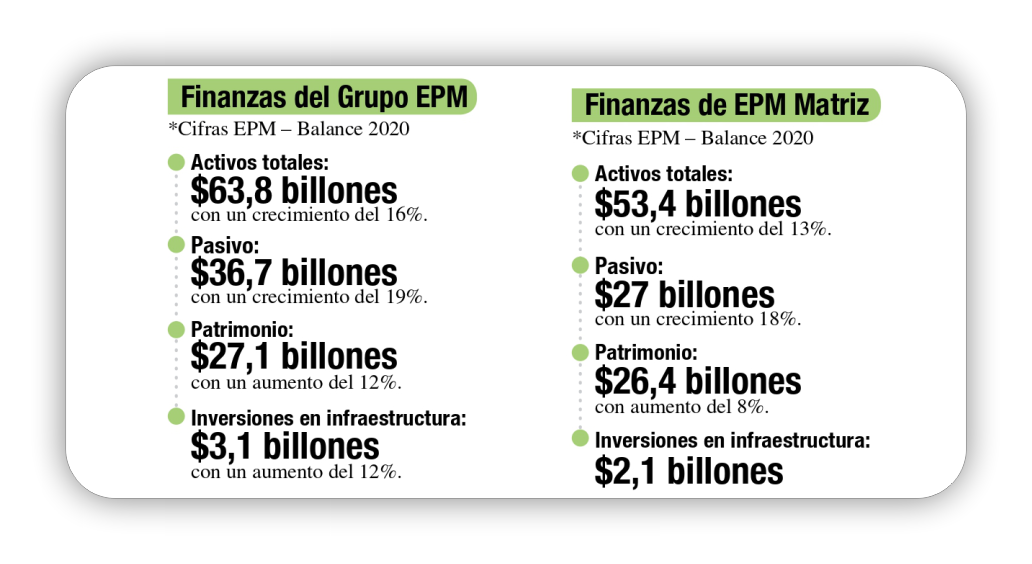

Que el Grupo EPM haya tenido utilidades por $3,7 billones en 2020, el año más difícil para la economía mundial debido a la pandemia, es una muestra de que la solidez financiera de la organización está cimentada en una gestión seria, rigurosa y que solo responde a la necesidad de mantener a la empresa como una excelente prestadora de servicios públicos domiciliarios con capacidad de generar excedentes para la inversión social de Medellín.

En el campo financiero, la fórmula de conducta de EPM es sencilla: como ente autónomo decide actuar de manera limpia y transparente para tener una excelente calificación que le permita acceder a créditos con los que avanzar en sus proyectos de infraestructura de servicios públicos domiciliarios. Lo anterior quiere decir que para EPM los créditos son fundamentales para la expansión de la infraestructura, ingreso a nuevos negocios y la llegada a nuevos mercados. Así lo ha sido históricamente desde la década de los sesenta cuando la banca multilateral (BID, Banco Mundial y JBIC) apoyó la financiación de los grandes proyectos de inversión. Esa amistad, que se fue consolidando con los años, solo pudo ser posible gracias al rigor financiero de EPM, pues siempre ha estado al día en sus compromisos crediticios. A finales de la década de los noventa, de cara a su expansión, EPM tuvo su primera incursión en la emisión de bonos de deuda nacional, con un éxito asegurado gracias a que su reputación traspasaba las fronteras del departamento. Pero diez años después hubo que demostrarle a la banca multilateral que las finanzas de EPM seguían siendo sólidas, por lo que la empresa se aventuró a la emisión de bonos en deuda internacional. Tanto calificadoras de riesgo como la banca vieron ese movimiento con buenos ojos. Según expertos consultados por SINPRO: “La modalidad de emisión implicó la adaptación a las exigencias del mercado de capitales, el desarrollo de nuevas experticias y la conservación de la disciplina en el manejo del recurso financiero. Las emisiones traen a EPM el monitoreo de los prestamistas por medio de las sociedades calificadoras de valores o riesgo que tienen a su cargo la evaluación (debida diligencia) del desempeño del negocio, otorgan la calificación de riesgo para cada emisión y hacen seguimiento durante su vigencia. EPM ha vendido su marca en el mercado de deuda con calificación “grado de inversión” que significa bajo riesgo, menor tasa de interés y mayor apetito de prestamistas e inversores”. Las dos calificadoras La historia financiera de EPM ha estado marcada por el manejo riguroso y por un equipo de trabajo de la más alta categoría. Pero eso no es todo. Puede decirse que las finanzas son el motor con el que la empresa ha podido consolidar su crecimiento, pero que este fue resultado de un proceso de varios pasos: en sus inicios la empresa requirió del aval de la nación para conseguir créditos, luego se diversificó con la emisión de bonos nacionales e internacionales y se llegó a la necesidad de adoptar un Código de Buen Gobierno para mantener la confianza del mercado de capitales. En esta línea del tiempo surge un cuarto requisito y es la de tener mínimo dos calificaciones de riesgo, según exigencias del mercado internacional, que hoy en día están en cabeza de las firmas Moody´s y Fitch Ratings. Todo lo anterior sirve para afirmar que el buen manejo financiero de EPM tiene un marco histórico y no es fruto del trabajo de una administración, sino de la sumatoria del esfuerzo de sus empleados, de las exigencias del mercado de capitales y de los acreedores. Otro aspecto para destacar es que el gobierno corporativo de EPM es necesario para mantener tranquilos a los grupos de interés que interactúan con la organización, pues cualquier ataque a éste puede aumentar el riesgo crediticio de la empresa. Cabe recordar que, debido a lo ocurrido en Hidroituango, las calificadoras de riesgo bajaron la calificación de EPM (Moody´s calificó la deuda externa Baa3 con perspectiva negativa y Fitch calificó la deuda externa BBB con observación negativa). Adicionalmente, los sucesos de agosto de 2020 (renuncia de ocho miembros de la junta directiva de EPM) ocasionó que debido al frágil gobierno corporativo Moody´s mantuviera su calificación y Fitch la rebajó a BBB- con observación negativa.

Cuando de manejo de dinero se trata, la prudencia es el principal requisito. Por los compromisos adquiridos por EPM en estos momentos (finalizar Hidroituango, plan de inversiones de Afinia, crecimiento orgánico de EPM matriz) es necesario que tanto la junta directiva como la administración de la empresa tengan esa idea muy presente.

Notas Relacionadas: Con EPM no se juega

Afinia, la apuesta riesgosa de EPM

Contralor recuerde sus palabras: Hidroituango debe seguir

Una reforma a la medida de la realidad del país

Servicios Públicos

Entidades Gubernamentales

Organizaciones Sindicales