I. Introducción

La ampliación del gasto público para atender la emergencia del COVID – 19 elevó el déficit fiscal y la deuda bruta del Gobierno Nacional que, en 2021, alcanzaron 7.1% y 63,8% del PIB, respectivamente. Para 2022, el Ministerio de Hacienda espera que el déficit se reduzca a 6.2% y el endeudamiento a 62,7% [1].

Ese nivel de déficit fiscal ni el endeudamiento al que da lugar son sostenibles. Todo parece indicar que el próximo gobierno tendrá que realizar un importante ajuste fiscal elevando los impuestos, reduciendo el gasto o ambas cosas a la vez. Por esa razón, los programas de todos los candidatos presidenciales presentan propuestas tributarias algunas de las cuales se examinan a continuación. Con el propósito de contextualizar las propuestas de los candidatos se presenta, en primer lugar, un panorama los impuestos nacionales (II). Posteriormente, se examinan las principales propuestas (III) y se discuten las consecuencias para EPM (IV). Se termina con un resumen (V) de las principales conclusiones.

II. Panorama de los impuestos nacionales

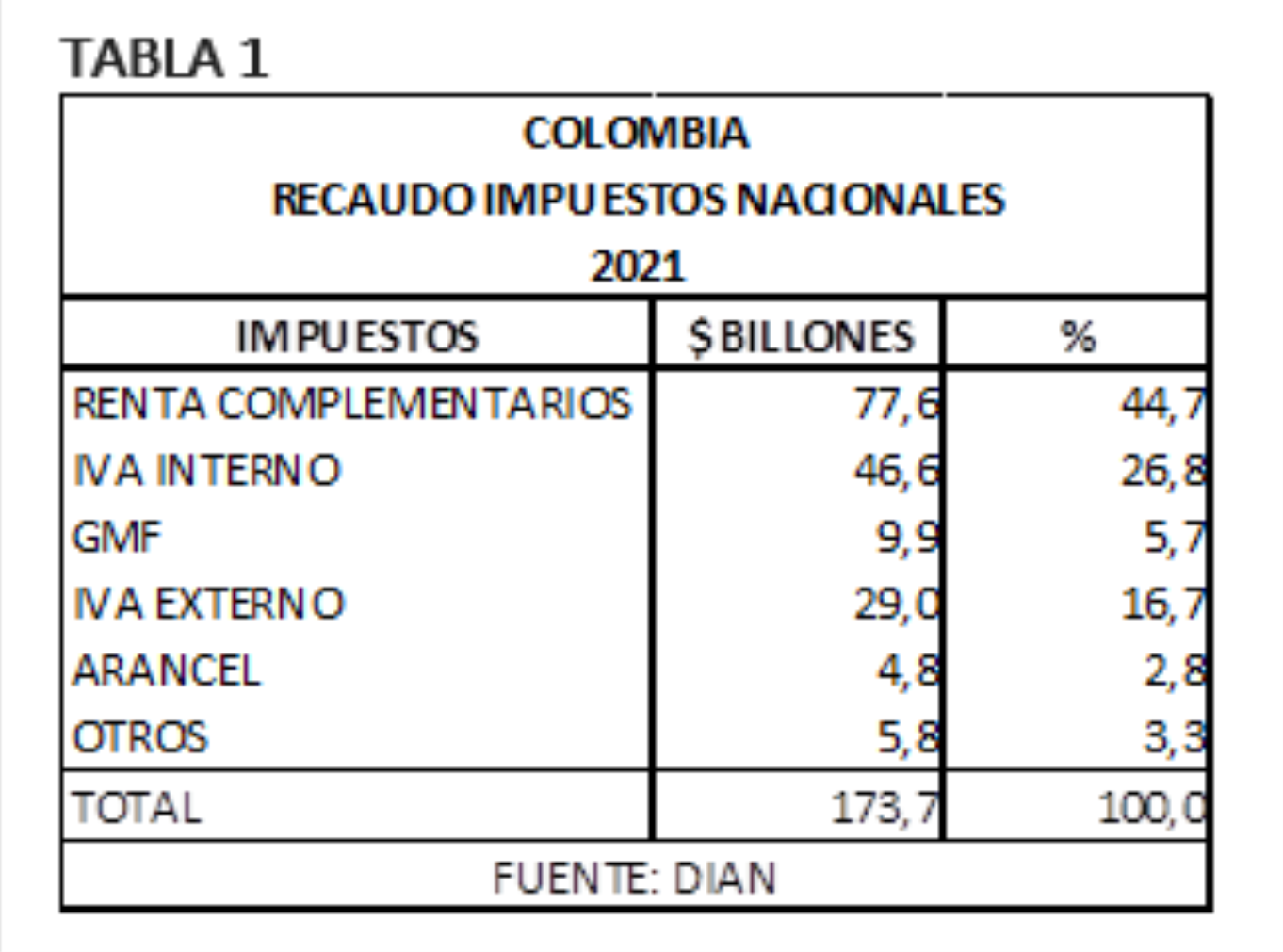

Los principales impuestos nacionales son el impuesto de renta y complementarios a personas naturales (IRPN), el impuesto de renta a personas jurídicas (IRPJ) y el impuesto al valor agregado (IVA). Además de estos tres, que explican el 88,2% del recaudo, están el Gravamen de los Movimientos Financieros (GMF), el Arancel de Aduanas (AA) y una decena de impuestos menores, algunos en vía de extinción.

La Tabla 1 presenta las cifras de recaudo y las participaciones porcentuales de los diferentes impuestos. Algunos comentarios:

Aunque en los programas se hace mención marginal a la tributación local y a la parafiscalidad, las propuestas de los candidatos están referidas principalmente a los impuestos nacionales. Por ello es necesario hacer explicita la carga tributaria total pues en la formulación de sus propuestas algunos candidatos parecen ignorar la tributación local y la parafiscalidad.

III. Propuestas tributarias

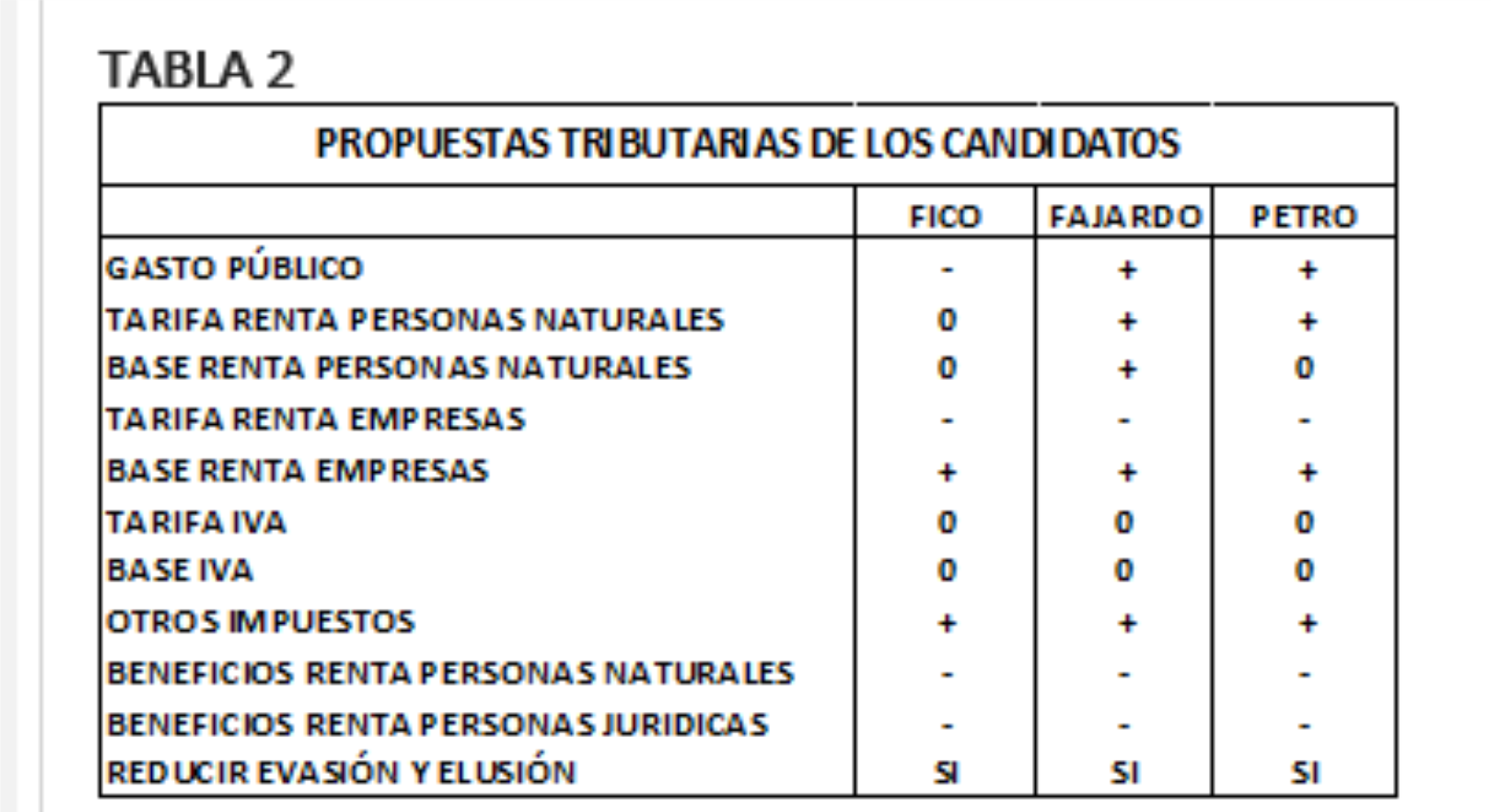

Todo impuesto se compone de una base gravable, una tarifa general y un conjunto excepciones que benefician a grupos específicos de contribuyentes, haciendo que el recaudo potencial esté por debajo del que resulta de aplicar la tarifa general a la base gravable del impuesto. Se da el nombre gasto tributario a la diferencia entre esas sumas. De acuerdo con lo anterior, las propuestas sobre los grandes impuestos nacionales se refieren a la modificación de su base, de su tarifa o de los beneficios tributarios. Adicionalmente, hay propuestas sobre el gasto público, impuestos menores y otras cuestiones de técnica tributaria para reducir la evasión y la elusión y mejorar el recaudo. La Tabla 2 sintetiza las propuestas de los candidatos sobre cada uno de los aspectos.

La lectura de la tabla es extremadamente sencilla: el signo más (+) indica que el candidato propone un aumento, el menos (-) una reducción y el cero (0) ningún cambio.

Gasto Público. Federico Gutiérrez es único candidato que plantea una reducción de gasto público, por la vía del recorte burocrático y de una mejor focalización de los subsidios. Gustavo Petro y Sergio Fajardo proponen la creación de más entidades gubernamentales – incluidos dos ministerios, Petro, y uno Fajardo – y una ampliación de los llamados “subsidios sociales” que se financiarán con más impuestos[3].

Impuesto de renta personas naturales (IRPN). Tanto Fajardo como Petro proponen aumentar la tarifa del IRPN; en cuanto a la base, Fajardo quiere ampliarla, mientras que Petro, al parecer, no la modificaría pues su propuesta está centrada en el aumento de los impuestos a “los cuatro mil ricos”. Fico confía en que el aumento del recaudo, resultante del mayor crecimiento de la economía, haga innecesario el aumento de los impuestos[4].

Impuesto de renta a las personas jurídicas (IRPJ). En el País se ha ido generando el conceso de que las tarifas de los impuestos a las empresas son excesivas y afectan la competitividad para atraer inversión, lo cual ha dado lugar a todo un esquema de beneficios tributarios distorsionantes, costosos e ineficientes. Este diagnóstico fue recogido por la Misión de Expertos en Beneficios Tributarios (MEBT) de la OCDE que presentó su informe el año pasado. Una de las principales propuestas de la Misión es reducir la tarifa del IRPJ y eliminar gradualmente los beneficios tributarios. Todos los candidatos parecen estar alineados con esa idea y con la de aumentar la base reduciendo la informalidad.

Impuesto al Valor Agregado (IVA). El IVA contribuye con el 43,5% del recaudo y, según la MEBT el “costo fiscal” de los beneficios tributarios asociados al IVA – exclusiones y tarifa reducida - es de 75 billones de pesos. No obstante, ninguno de los candidatos tiene propuestas de modificar el IVA, ni en la tarifa ni en la base. Es dudoso que la gran ampliación del gasto que anuncia Fajardo y Petro pueda hacerse sin aumentar este tributo.

Otros impuestos. Todos los candidatos están, por así decirlo, en la onda de los “impuestos verdes”, que hoy representan una porción insignificante del recaudo. En general el objetivo de los “impuestos verdes” más que la generación de ingresos tributarios es el de inducir conductas más respetuosas con el ambiente. Es en el programa de Fajardo donde con más entusiasmo se habla de este asunto: esperan recaudar unos 400 mil millones de pesos adicionales por impuestos verdes[5]. Hay que mencionar en este punto el impuesto a la propiedad de la tierra que propone el candidato Petro[6].

Beneficios tributarios. En este punto hay unanimidad entre todos los candidatos: todos quieren eliminar o reducir los beneficios tributarios[7]. La MEBT estimó en 92 billones su costo fiscal, 75 por IVA y 17 por renta. Como ya se dijo, los candidatos no quieren tocar el IVA y se centran en los beneficios renta, los cuales provienen de los ingresos no constitutivos de renta, las rentas exentas y los descuentos tributarios. Hay también otros de especial importancia para las empresas como las tarifas reducidas en zonas francas y sectores especiales como el hotelero, los acuerdos de estabilidad tributaria vigentes, los incentivos a las mega-inversiones, el descuento del IVA pagado en bienes de capital y la deducción de ICA del impuesto de renta.

IV. Impactos sobre EPM

EPM podría verse afectada por la eliminación total o parcial de los beneficios tributarios. En efecto, como gran contribuyente y gran inversionista, EPM hace uso de varios beneficios tributarios, a saber:

Contrato de estabilidad jurídica firmado en 2008 con 20 años de vigencia. Este contrato le dio estabilidad a la norma que permitía deducir del impuesto de renta hasta el 40% de la inversión en activos fijos. El desarrollo de proyectos como Porce III e Hidroituango se benefició de esa norma.

V. Conclusión

Desde hace años se plantea la necesidad de reducir la tarifa de impuesto de renta a las empresas, aumentar la tarifa y la base del impuesto a las personas naturales y la reducción o eliminación de los beneficios fiscales. Todos los candidatos presidenciales recogen en sus propuestas programáticas esas ideas. Es poco probable que, dada la situación fiscal de la Nación, puedan reducirse la tarifa de IRPJ, pero si puede suceder que se eliminen beneficios como el descuento del 50% del ICA y el descuento del IVA en bienes de capital. En ese caso EPM y todo el Grupo vería un aumento apreciable en el impuesto de renta. Es poco probable que el Gobierno Nacional, cualquiera sea el presidente, termine abruptamente el contrato de estabilidad jurídica con EPM que tanto ha beneficiado la inversión. El descuento de 40% de lo invertido fue fundamental para la viabilidad financiera de proyectos como Porce III e Hidroituango.

[1] Ministerio de Hacienda y Crédito Público. Plan Financiero 2022. Boletín n° 4, febrero de 2022. https://www.minhacienda.gov.co/webcenter/ShowProperty?nodeId=/ConexionContent/WCC_CLUSTER-185368//idcPrimaryFile&revision

[2] https://luisguillermovelezalvarez.blogspot.com/2020/11/la-carga-tributaria-en-colombia-las.html

[3] Se lee en el programa de Petro: “…haremos realidad el derecho fundamental a la salud sin ningún tipo de barreras y a la pensión vitalicia y universal, las familias gozarán del mínimo vital de agua, energía, internet, servicios públicos y a una vivienda para la vida. Esto será posible porque avanzaremos hacia una justicia tributaria con impuestos progresivos y equitativos”. (Página 6).

[4] Se lee en el programa de Fico: “Nos concentraremos en hacer crecer la economía por encima de su potencial, lo que nos permitirá un recaudo que permitirá no afectar con impuestos excesivos a la clase media, los bienes de primera necesidad, ni la generación de empleo.” (Página 30)

[5] Se lee en el programa de Fajardo: “Vamos a modificar el impuesto al carbono, aumentando su tarifa y ampliando su base gravable. Esto nos permitirá reducir las emisiones de CO2 para cumplir las metas que se propuso el país frente al cambio climático. Ampliaremos el impuesto que actualmente se aplica a las bolsas plásticas, a todos los plásticos de un solo uso (exceptuando aquellos para fines médicos). Crearemos el impuesto al consumo de los alimentos ultra-procesados (bebidas endulzadas y comida chatarra) y aumentaremos la tarifa vigente del impuesto al tabaco”

[6] Se lee en el programa de Petro: “En aquellas subregiones estratégicas para hacer de Colombia una potencia agrícola, propondremos al propietario del latifundio improductivo activar la producción de sus terrenos, pagar los impuestos correspondientes, o en última instancia, venderlos al Estado para que este a su vez lo entregue a las comunidades rurales” (Página 19)

[7] Se lee en el programa de Petro: “Desmontaremos gradualmente aquellos beneficios tributarios que sin debida justificación económica y social introducen graves distorsiones a la competencia, incentivan la extracción minero-energética y privilegian primordialmente a, o son utilizados mayormente a su favor por, personas naturales y jurídicas de altos ingresos y patrimonio”. (Página 20)

Se lee en el programa de Fico: “Buscar un cambio al estatuto tributario que lo haga más eficiente y transparente mediante la eliminación de exenciones y un aumento gradual del recaudo con impuestos que no afecten ni a los vulnerables ni a la clase media y ayuden a mejorar la progresividad tributaria del país”. (Página 29).

Fajardo es más específico. Se lee en su programa: “Vamos a nivelar la cancha entre las empresas, eliminando todas las exenciones que no tengan un efecto socialmente deseable probado como, por ejemplo, la creación de empleo. En particular, eliminaremos las rentas exentas y las tarifas diferenciadas para las mega-inversiones, el sector hotelero y la economía naranja (…) Eliminaremos el descuento del ICA al impuesto de renta. Revisaremos la pertinencia de mantener las zonas francas”.

Servicios Públicos

Entidades Gubernamentales

Organizaciones Sindicales